发表于2018-01-13

1月11日,山鹰国际发布公告,公司收到了上海证券交易所《关于对山鹰纸业媒体报道流动性风险及高溢价收购资产等事项的问询函》,要求山鹰纸业对溢价收购联盛纸业老基地的交易做出说明。

问询函里共提出了五个大问题。总结起来主要是三个方面:

(1)钱的问题。2017年,山鹰纸业收购北欧纸业,收购联盛纸业,又注册成立环保公司等等,总投资额超过50亿元,但是公司2016年的货币资金总计才21.97亿元,钱从哪里来?未来的偿债能力如何?

(2)多花钱的问题。根据媒体的披露,在不同评估方法的基础上,山鹰收购联盛纸业的溢价最高达到14亿元。总共花了19亿,14亿都是溢价,如何解释?

(3)新老联盛的问题。山鹰收购的是联盛的老基地,有媒体说基地的四台纸机都是落后产能,是否属实?另外,老联盛和新联盛的关系,收购后原料、客户资源、市场占有率这些问题怎么解决?新老联盛之间过去的担保如何解决等等。

除了发布问询函,山鹰纸业还一同发布了收购联盛纸业的资产评估报告。报告显示,以2017年9月30日为基准,采用资产基础法的评估结果为4.81亿元,收益法的评估结果为16.04亿元元,两者相差11.23亿元,差异率为70.02%。与联盛纸业账面值2.75亿元相比,收益法评估增值13.29亿元,增值率高达482%,评估报告有效期1年。

这三个方面的问题,第三个最好回答,联盛的老基地四台纸机总产能近100万吨,这样的规模单独拿出来放在国内,在包装纸行业也是至少前15的水平,肯定不会是落后产能。其次,以山鹰的实力,收购后的原料、客户资源以及市场竞争都是不用担心的事情,即便没有联盛老基地过去的基础,从零开始,生产和销售都不是问题。

第一个也好解释。2016、17两年,包装纸市场好的不得了,2017年前9个月,山鹰纸业的净利润就接近15亿,全年预计能达到18亿以上。2016年,公司增发融资了20亿,2017年公司股价大涨,多次质押股票,也融资了不少钱。因此拿出三四十亿进行收购,对企业来说不是难事。

而不好解释的就是溢价收购。山鹰这次拿出19亿现金收购90多万吨的产能,到底是掏多了还是掏少了?

案例对比,山鹰掏的钱确实多

国内造纸行业很少发生大企业间的兼并重组,多数案例都是集中在国有企业,如前几年中冶、诚通对美利、岳纸和银河的收购,近两年,银鸽、宜宾纸业的股权转让等。这些国有企业的股权转让很多是政府行为,带有政治因素,转让的价格没有可比性。

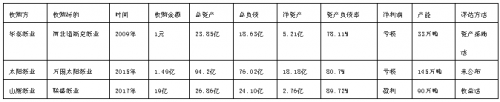

有可比性的,小编找了两个案例,一个是2009年华泰纸业收购河北诺斯克纸业全部股份,一个是2015年太阳纸业收购万国太阳全部股份。下面是三个收购项目的对比,通过对比可以看出山鹰收购联盛付出现金确实比较多。

此一时彼一时

山鹰的收购,按照企业公告的说法,使用的评估方法是收益法,看重的是企业的发展前景,认为以收益法得出的评估值更能科学合理地反映被评估单位企业股东全部权益的投资价值。而上交所认为这个方法比资产基础法算出的企业价值溢价太多。

用收益法来计算企业价值,是上市公司使用最多的方法,2016年,上市公司兼并重组项目中,接近70%都是用的收益法来计算,用资产基础法的不到30%。但是,在收购和出售两种不同的交易中,差别却非常明显。企业的主动收购行为,超过90%都是用的收益法;而出售资产的行为,则超过一半都是用的资产基础法。本质区别就在于出售的资产是否有好的盈利能力。

在案例中,华泰纸业和太阳纸业的收购标的物都是正在亏损的企业,而且处在行业不景气的时候,被收购方急于摆脱,于是收购的价格也相对较低,两个企业都是以较低的现金加上承担债务的形式完成了收购。

山鹰纸业收购联盛,正处在包装纸行业最旺盛的时期,不但花出了19亿现金,而且债务也全部承担了下来,联盛的资产负债率已接近90%。

前几年行业不好的时候,不少造纸企业经营困难,长期亏损,寻求股权转让或者出售,尽管价格不高,但是也没有买家。从2016年开始,行业转好,几乎所有政策生产的企业都赚钱,赚了钱的企业就想扩张,增加产能,这些严重亏损甚至停产的企业从无人问津一下子变成了香饽饽。有些大股东甚至狮子大张口,漫天要价。

现在是收购的好时机么?

现在收购造纸厂,一定是要溢(被)价(宰)的,但是现在确实是收购的好时机。

首先,随着国家环保政策的越来越严格,造纸行业门槛一定会提高,未来多大产能的企业还能留下来,不好预测,但是一定会比现在有明显升高。不达标就要被强制淘汰。

其次,未来的竞争一定是大企业的竞争,没有一定的规模,很难在原料供应和产品销售上立足,就谈不上竞争力。因此,现有的企业如果不扩张,不光有可能被国家政策淘汰,更有可能被市场竞争淘汰。

第三,要扩张,无非是新建或者是收购。新建项目从审批到建设都需要较高的管理能力,时间长、事务多、风险高、见效慢,而且投资额也不少。而收购则相对容易,准备好现金和专业的团队,直接接管就可以。

第四,从市场趋势来看,包装纸行业至少未来三年仍然会是增长期,企业盈利没有问题。相比文化纸,白卡纸,包装纸的集中度还比较低,正处在一边增长一边集中的状态,这个时候谁先做大,谁在以后的竞争中就先占优势。

从以上来看,山鹰收购联盛花了19亿,看似不理智,其实并不算多。本人曾经研究过多个纸业并购的案例,对包装纸企业有以下建议:

1、想卖企业的,2018年是高位套现的好时候。资产评估结合收益法和市场法(对标山鹰收购联盛的案例)。

2、想买企业的,做好3到5倍溢价购买的准备。形式可以有现金、承担债务、股权等,能100%收购就不要99%,也要量力而行。

3、购买标的,不能低于20万吨的现有产能或者不低于30万吨已批准的项目储备。重点考虑装备水平、电厂、污水处理的配套。

4、没有充分调研和准备,不要轻易向上下游并购,有钱先做大主业。

5、投资不过山海关。